Что такое корпоративная карта, для чего она нужна. Корпоративные карты для юридических лиц: особенности, тарифы и условия Банковская карта предприятия

Корпоративная карточка – классический продукт, эмитентом которого является финансово-кредитная организация. Он имеет непосредственную привязку к номеру счета юридического лица и применяется в целях покрытия расходных направлений, имеющих взаимосвязь с прямой работой предприятия. «Пластик» не может применяться для расчетных операций по оплате за труд. По сути, это аналог финансов, выдаваемых на основании отчета. Она может выступать в роли кредитки или же носить дебетовый характер. Для чего нужна корпоративная карта, какие опции за ней закреплены, и как ее применить в практической работе – все это будет освещено в материале.

Корпоративная карта помогает оплачивать нужды компании

Что это такое и для чего применяется

Мы уже говорили, что корпоративный карточный продукт имеет непосредственное отношение к счету юридического лица и является безналичным аналогом денег, выданных со стороны руководства фирмы. Посредством этого инструмента можно осуществлять расчетные действия в процессе покрытия двух направлений затрат.

Расходы по основной работе

- расчеты с поставщиками товарных позиций и с подрядчиками;

- командировочные расходные направления и представительские издержки;

- оплата услуг контрагентов, которые имеют отношение к основному направлению деятельности.

Накладные и хозяйственные затраты

Эта группа включает в себя несколько классических направленностей, которые стоит принять во внимание:

- приобретение канцелярских принадлежностей;

- оплата за пользование ПО и обучающими средствами;

- курьерская доставка и почтовые сервисы;

- прочие направления по хозяйственной части.

Важно знать

Предприятия-налогоплательщики должны уяснить тот факт, что расходы, финансированные посредством корпоративной банковской карты, могут быть приняты к налоговому учету только в той ситуации, если они имеют регламент и несут в себе документальное подтверждение на базе НК РФ.

Ознакомиться с условиями карты можно на сайте банка

В чем преимущества применения корпоративных карт

Достоинств, которые подразумевает под собой использование подобных продуктов, предостаточно:

- Сокращение издержек операционного плана, которые имеют непосредственную взаимосвязь с выдачей подотчетных денежных величины. Компании уже не придется отправляться в банк в целях получения наличности.

- Отсутствие необходимости покупки иностранной валюты для зарубежных командировок или открытия валютного счета. Помимо этого, вы избавите себя от острой необходимости оформления деклараций в процессе перехода таможни. Деньги будут уходить со счета организации посредством конвертации автоматического характера в валюту страны, в которой пребывает владелец.

- Возможность управления. Шанс на установление карточного лимита. Опция подключаемой услуги оповещений по сообщениям. Все это способствует контролю расхода денег и возможности непосредственного отслеживания всех операций.

- Совершение платежных действий на внушительные суммы. Согласно указаниям Центрального банка, расчетные операции посредством наличности между различными субъектами могут быть осуществлены только при не превышении суммы в 100 000 рублей. Посредством карточки они будут носить безналичный характер и предполагать отсутствие каких-либо ограничений по суммам.

- Вам не составит труда отправиться на шопинг в сеть Интернет и без проблем осуществить расчетные действия.

- Невзирая на хранение средств на счете организации, вы будете иметь к ним доступ круглые сутки, а также обретете возможность получать наличные деньги в специальных аппаратах.

- Пользователь обретает уникальную возможность по прикреплению всех корпоративных карточек к одному счету, который оснащен одним расходным лимитом для всех работников компании.

- Если вдруг карту довелось утратить, ни копейки с нее не уйдет при условии своевременной блокировки. Вы снизите риск утраты или кражи наличных денежных средств в несколько раз и сохраните собственные сбережения.

- Кроме того, применение данной карты может стать хорошим альтернативным вариантом использованию чековой книги.

Исходя из типа карты, которую выбрал клиента, а также специализированной программы, есть возможность получения определенных разновидностей льгот и скидок.

Образец корпоративной карты

Условности для оформления «пластика» корпоративного типа

Вот мы и рассмотрели, что это такое, и с какими особенностями предстоит столкнуться, владея подобным продуктом. Для того чтобы мероприятия по оформлению открылись для вас и стали возможными, необходимо соблюсти несколько ключевых условий:

- представить перечень сотрудников организации, которые будут применять данный продукт, а также иметь в наличии все поданные ими заявления и доверенную бумагу от самой организации;

- заключить с банковской организацией соответствующие договорные отношения;

- заняться открытием карточного расчетного счета путем предоставления необходимого перечня документации;

- сообщить о том, что карта была выпущена, соответствующие налоговые службы, сделав это на протяжении 7-дневного периода с момента составления соглашения, иначе последуют взыскания, что оговорено в ст. 118 НК РФ;

- при закрытии счета также необходимо сообщить об этом в соответствующие государственные службы и структуры.

Что касается основных условий, на которых осуществляется эмиссия, то в среднем финансовые структуры взимают средства за годовое обслуживание продуктов порядка 1 000 – 1 500 рублей. Число карт, которые могут иметь привязку к какому-то открытому счету, устанавливается каждой финансовой организацией в самостоятельном порядке, а в некоторых случаях лимит и вовсе не предусмотрен. Некоторые учреждения, предоставляя своим клиентам льготным перечень условий, выбирают установки неснижаемого остатка, который по традиции равняется от 3 до 10 т. р.

Что еще необходимо учесть в процессе открытия карточки

Невзирая не некоторые сложности составления и оформления, корпоративная банковская карта представляет собой в действительности полезное и удобное средство, способствующее рациональной организации и полноценному контролю расходных направлений по основной работе организации и хозяйственным издержкам. Для того чтобы пройти процедуру оформления продукта, необходимо заняться заключением соответствующего соглашения, связанного с обслуживанием корпоративных карт, в которых отображаются данные о потенциальных пользователях.

Картой можно расплачиваться в магазинах и интернете

К этой договорной бумаге следует приложить заявления сотрудников, поданные специально на выпуск карт, и доверенности от организации. Для того чтобы открыть счет, следует уделить должное внимание сбору оптимального документационного пакета. Их перечень является общим для многих банков, но может меняться, в зависимости от индивидуальной ситуации. Возможное количество карт к открытию определяется на уровне банковской организации, и может меняться исходя из особых условий.

В среднестатистических российских финансовых структурах годовое обслуживание одной корпоративной карточки равняется от 1 000 рублей за годовой период. К примеру, в банке «Авангард» этот показатель составляет 900 р., а по карте класса Gold – 2 000 рублей. В Питерском Индустриальном банке акций обслуживание продукта в год обойдется в 1 000 рублей. А в некоторых московских банках обслуживание карт данного класса и того больше и равняется под 2 000 рублей.

Какой вывод можно сделать из вышеописанных нюансов

Вот мы и рассмотрели, что такое корпоративная карта, и каким образом можно ее использовать. Расходные направления организации, сопряженные с ключевым видом деятельности, выступают в качестве ключевого элемента работы любой фирмы. Для того чтобы осуществлять их было максимально удобно, финансовые структуры и создали этот уникальный инструмент. Он позволяет компании решить обширное количество задач и таит в себе массу положительных моментов. Стоимость обслуживания традиционно рассчитывается в годовой период и составляет величину в диапазоне 1-2 т. российских рублей. Некоторые ставки и условия имеют зависимость строго от того, какую карту и какой банк вы для себя выбрали.

Корпоративные банковские карты, как явствует из рекламных проспектов - это оптимальное средство совершения расчетов с партнерами, оплаты расходов, в том числе командировочных и представительских. Это удобно и престижно. Так ли это на самом деле?

И с какими сложностями придется столкнуться бухгалтерам, выяснила Ирина Шитик.

Итак, разберемся в вопросе, что такое корпоративная банковская карта и какие плюсы или минусы она обеспечивает работникам компании.

В первую очередь вспомним, что банковская пластиковая карта - это именное платежное средство, предназначенное для оплаты товаров или услуг, а также для получения наличных денег в банкоматах и банках. Корпоративная банковская пластиковая карта ничем в этом плане не отличается от других. Она так же открывается на конкретное физическое лицо. Но ее особенностью является то, что это лицо должно быть сотрудником организации, заключившим договор на выпуск такой карты. Еще одним отличием корпоративных карт от прочих является то, что сотрудник получает полный доступ к одному из счетов юридического лица, то есть распоряжается средствами организации.

Для оформления корпоративной карты необходимо:

1. Заключить с банком договор о выпуске и обслуживании корпоративных карт.

2. Приложить к договору:

Список сотрудников предприятия, которые будут пользоваться картами;

Заявления сотрудников на выпуск карт;

Доверенности от предприятия на сотрудников - держателей карт.

3. Представить в банк документы, необходимые для открытия рублевого (валютного) карточного расчетного счета.

Есть из чего выбрать

Юридические лица могут открывать на своих сотрудников два основных вида карт:

Расчетную карту. Предназначена для совершения операций ее держателем в пределах установленной банком суммы денежных средств, расчеты по которым осуществляются за счет денег компании, находящихся на ее банковском счете;

Кредитную карту. Расчеты по ней осуществляются за счет денежных средств, предоставленных банком в установленном лимите в соответствии с условиями кредитного договора.

С помощью корпоративной карты сотрудники могут получать наличные денежные средства, оплачивать расходы, связанные с хозяйственной деятельностью, в том числе с оплатой командировочных и представительских расходов, на территории Российской Федерации, получать наличные деньги в иностранной валюте за пределами территории России, а также производить оплату командировочных и представительских расходов в иностранной валюте за пределами территории нашей страны. Кстати, чаще всего фирмы используют банковские карты для оплаты именно представительских и командировочных расходов.

Учет расчетов с банком...

При открытии или закрытии счета в банке по обслуживанию корпоративных карт необходимо уведомить инспекцию в течение семи рабочих дней со дня его открытия или закрытия.

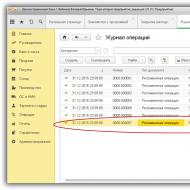

Основанием для составления расчетных и иных документов для отражения сумм операций, совершаемых с использованием платежных карт, в бухгалтерском учете является выдаваемый банком реестр платежей, или электронный журнал. Списание или зачисление денежных средств по карточным операциям осуществляется обычно не позднее рабочего дня, следующего за днем поступления в банк реестра платежей, или электронного журнала из единого расчетного центра. Впоследствии эти документы могут быть получены фирмой.

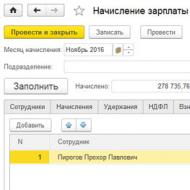

Перечисление средств на карточные счета нужно отражать в учете следующим образом:

Дебет 55 Кредит 51 (52)

Перечислены денежные средства на банковский карточный счет с расчетного (валютного)счета.

Сумма вознаграждения, которую банк взимает за обслуживание специального карточного счета, является в бухгалтерском учете операционными расходами и учитывается следующим образом:

Дебет 91 Кредит 55

Оплачены услуги банка.

Однако сложнее всего организовать аналитический учет по субсчету «Специальный карточный счет». Ведь учет по данному субсчету должен быть организован в разрезе конкретных карточных счетов, открытых в том или ином банке. Кроме того, на аналитический учет существенно влияют условия выпуска и использования банковских карт, предлагаемых финансовым учреждением. Так, например, при заключении договора банк может выдвигать условие о наличии на счете организации неснижаемого остатка (страхового депозита, который может быть использован для расчетов в исключительных случаях на покрытие превышения платежного лимита). В этом случае целесообразно использовать субсчета второго порядка, например «Специальный карточный счет - неснижаемый остаток» и «Специальный карточный счет - платежный лимит».

Если к специальному карточному счету открыто несколько карт, то любой держатель может осуществлять операции с их использованием в пределах общего платежного лимита. В этом случае аналитический учет держателей карты необязателен до момента выдачи денежных средств подотчетному лицу.

Когда каждой расчетной карте соответствует отдельный счет, то при перечислении денежных средств на специальный карточный счет в банк передается специальная ведомость, содержащая данные держателей и номера карт, а также суммы, подлежащие зачислению на каждую банковскую карту. В этом случае аналитический учет ведется в разрезе держателей выпущенных карт. При открытии банковской карты в валюте необходимо иметь в виду, что иностранная валюта, находящаяся на специальном карточном счете, должна переоцениваться на дату совершения операции и на дату составления бухгалтерской отчетности (ПБУ 3/2000 «Учет активов и обязательств, стоимость которых выражена в иностранной валюте»).

Возникающие курсовые разницы учитываются для целей бухгалтерского и налогового учета, причем в обоих видах учета суммы курсовых разниц считаются внереализационными доходами (расходами). В бухгалтерском учете курсовые разницы относятся на финансовые результаты и отражаются следующим образом:

Дебет 55 Кредит 91

Отражена сумма положительной курсовой разницы;

Дебет 91 Кредит 55

Отражена сумма отрицательной курсовой разницы.

Если организация заключила договор на выпуск кредитных корпоративных карт, то в учете будут сделаны следующие операции:

Дебет 55 Кредит 66

Сумма кредита поступила на специальный карточный счет на дату расходования денежных средств;

Дебет 91- 2 Кредит 66

Начислены проценты по кредиту (проводка делается периодически, в сроки, установленные договором для оплаты процентов. - Примечание автора);

Дебет 66 Кредит 51

Перечислены проценты по кредиту;

Дебет 10 Кредит 55

Оприходованы ТМЦ (в случае, если средства с корпоративной карты были потрачены на приобретение ТМЦ. - Примечание автора).

И с сотрудниками компании

Корпоративная карта – это именное платежное средство, предназначенное для оплаты сотрудниками товаров или услуг, а также для получения денег в банкоматах и банках.

Банк списывает деньги с карточного расчетного счета предприятия по мере того, как проводятся расчеты по операциям держателей. Считается, что списанные со счета средства выданы под отчет сотруднику организации. В магазинах, гостиницах и прочих местах расчета сотрудник организации получает документы, подтверждающие расходы, произведенные по карте. Таким документами считаются счета за проживание в гостинице, билеты на проезд, квитанции, чеки, накладные и т. д. К ним должны быть приложены оригиналы слипов, квитанции электронных терминалов и банкоматов. Все эти документы сотрудник организации представляет в бухгалтерию предприятия вместе с авансовым отчетом. Если он этого не сделал, а выписка банка свидетельствует о том, что с карточного счета произведено снятие наличных денег, бухгалтер организации отражает задолженность работника организации следующим образом:

Дебет 73 Кредит 55

Отражено списание наличных денег со специального карточного счета, не подтвержденное первичными документами.

При получении авансового отчета осуществленные расходы (связанные с производственной деятельностью организации) отражаются в общем порядке. Если же произведенные работником организации расходы не связаны с производственной деятельностью, то последний обязан их возместить.

Возмещение работником указанных сумм может быть произведено двумя путями: либо работник организации вносит наличные денежные средства в кассу организации, либо организация сумму ущерба удерживает из заработной платы работника. Бухгалтер оформит в этом случае следующие проводки:

Дебет 50 Кредит 73

Внесение работником наличных средств для возмещения расходов;

Дебет 70 Кредит 73

Удержание из заработной платы работника денежной суммы, потраченной по корпоративной карте в личных целях.

Корпоративные карты и налоги

При открытии или закрытии счета в банке по обслуживанию корпоративных карт необходимо уведомить об этом инспекцию в течение семи рабочих дней со дня его открытия или закрытия (ст. 23, 6.1 НК РФ). За нарушение этого срока предусмотрен штраф в размере 5000 рублей по статье 118 НК РФ.

Федеральная налоговая служба всегда придерживалась такой позиции. И недавно с ней согласился Президиум ВАС РФ. В своем постановлении от 21 сентября 2010 г. № 2942/10 судьи подтвердили, что если компания несвоевременно направила в налоговую инспекцию уведомление об открытии бизнес-счета, то штраф за такое нарушение правомерен.

Если компания оформила для своих сотрудников кредитные корпоративные карты, необходимо не забыть про налоговый учет процентов за пользование данными кредитными средствами. В налоговом учете предельная величина процентов, признаваемых расходом, уменьшающим налогооблагаемую базу по налогу на прибыль, принимается в следующем размере (ст. 269 НК РФ):

Равной ставке рефинансирования ЦБ РФ, увеличенной в 1,1 раза - при оформлении долгового обязательства в рублях;

Равной 15 процентам - по долговым обязательствам в иностранной валюте.

Валютные корпоративные карты влекут за собой дополнительные операции в целях налогообложения - разницы, образующиеся вследствие отклонения курса продажи (покупки) иностранной валюты банком-эмитентом от официального курса Банка России, учитываются при налогообложении прибыли. Они отражаются на дату продажи (покупки) валюты (пп. 6 п. 7 ст. 272 НК РФ, пп. 7 п. 4 ст. 271 НК РФ) и учитываются в составе внереализационных расходов (пп. 6 п. 1 ст. 265 НК РФ) либо доходов (п.2 ст. 250 НК РФ). Данные курсовые разницы могут уменьшать налоговую базу по налогу на прибыль только в том случае, если работник, купив валюту, потратит ее для служебных целей.

Корпоративные карты — это аналог наличных денег под отчет и чековой книжки, только без документов и кассы.

Из этой статьи вы узнаете:

- Как выдать деньги с расчетного счета на корпоративные нужды

- Что такое корпоративная карта организации и как она работает

- Как открыть корпоративную карту и куда об этом сообщить

- Что можно и что нельзя оплачивать корпоративной картой

- Как отчитаться в бухгалтерии за покупки и снятие наличных

- Плюсы и минусы: корпоративная карта против налички под отчет и чековой книжки

Как выдать работнику деньги с расчетного счета на корпоративные нужды

Существует три способа выдачи денег с расчетного счета:

- Выдача наличных из кассы организации под отчет;

- Чековая книжка — деньги выдаются с расчетного счета компании в кассе банка;

- Корпоративная банковская карта.

Деньги под отчет используются для нужд компании, которые по каким-либо причинам неудобно оплатить по безналу: покупка офисной канцелярии, картриджей для принтера, бензина, билетов в театр для партнеров компании, командировочные расходы и т. д.

Чтобы выдавать наличные под отчет, в организации должны быть касса и кассир.

Деньги выдают конкретному сотруднику на определенные нужды. Для этого сотрудник пишет заявление, бухгалтер выдает расходный ордер и запрашивает деньги в кассе организации.

Когда сотрудник потратит выданные деньги, он должен отчитаться — представить в бухгалтерию авансовый отчет и документы, подтверждающие расходы: чеки, квитанции, билеты и т. д.

Чековая книжка подходит для индивидуальных предпринимателей и организаций, в которых не установлена касса. С помощью чековой книжки можно выписать сумму для работника, которую выдадут с расчетного счета в кассе банка.

Корпоративная карта позволяет выдавать деньги сотрудникам без документов и кассы. Выдайте сотруднику карту, переведите на нее деньги с расчетного счета компании — и все.

Как работает корпоративная карта

Для корпоративной карты банк открывает отдельный карточный счет, на который вы переводите деньги с расчетного счета вашей компании. Установить лимиты на снятие наличных при проведении операций по безналу может Банк или владелец расчетного счета.

К одному карточному счету можно выпустить несколько корпоративных карт. Корпоративные карты всегда именные, поэтому пользоваться ими может только держатель, давать карту другим людям нельзя.

Как открыть корпоративную карту и кому сообщить об этом

Корпоративная карта открывается в банке по заявлению клиента, при этом для юридического лица открывают специальный карточный счет. Об открытии такого счета банк уведомляет налоговую службу самостоятельно. Сообщать об открытии счета ФСС и ПФР не нужно, это требование было отменено в 2014 году поправками в 59-ФЗ .

Как пользоваться корпоративной картой

Корпоративная карта работает как обычная банковская карта физического лица: ей можно оплачивать покупки в магазинах, интернете и снимать наличные в банкомате. Оплачивайте корпоративной картой только нужды компании, для личных целей ее использовать нельзя.

Сохраняйте все чеки и квитанции, подтверждающие покупки с использованием корпоративной карты: они пригодятся при сдаче авансового отчета. Для отчетности о покупках в интернете достаточно выписки из банка и письменной объяснительной от сотрудника.

Что можно оплачивать корпоративной картой

- Расходы, связанные с основной деятельностью организации:

- — закупка товара, расчеты с поставщиками;

- — оплата услуг, связанных с основной деятельностью компании;

- Командировочные и представительские расходы:

- — оплата счета в ресторане;

- — покупка билетов;

- — оплата проживания в гостинице;

- — аренда автомобиля;

- — суточные сотрудникам;

- — оплата услуг переводчика;

- Хозяйственные и накладные расходы:

- — покупка канцтоваров, офисного оборудования, программного обеспечения;

- — покупка товаров в интернете (обучающие материалы, книги и прочее);

- — оплата курьерских и иных профессиональных (ремонтные работы, установка и настройка оборудования, вынос мусора, уборка помещений и т. д.) услуг;

- — прочие хозяйственные расходы — все, что касается уборки, освещения и отопления: моющие средства для уборки, обогреватели, лампочки и т. д.;

- Транспортные расходы:

- — оплата бензина;

- — расходы на обслуживание служебного транспорта.

Что нельзя оплачивать корпоративной картой

Корпоративную карту нельзя использовать со следующими целями:

- покупка товаров в личных целях;

- оплата заработной платы;

- оплата социальных платежей;

- погашение задолженности по обслуживанию расчетного счета.

Важно помнить, что все покупки и снятия наличных фиксируются в выписке по счету корпоративной карты, и за каждое действие вам придется отчитаться: использовать корпоративную карту в личных целях нельзя.

За снятые наличные отчитываться тоже нужно: предоставьте чеки и письменные объяснения. Если сняли и не потратили, то деньги нужно вернуть в бухгалтерию — это будет зафиксировано в приходном ордере.

Аналогичная ситуация с выдачей заработной платы другому сотруднику. Нужны документы, подтверждающие факт целевого использования денег компании, которых в данном случае получить невозможно: сотрудник вам чек не выдаст, а значит для бухгалтерии вы потратили деньги не на нужды компании.

В социальные службы и внебюджетные фонды платеж с карты не поступит: онлайн-банк такие платежи не проводит и выдает ошибку. Оплачивать социальные взносы придется с расчетного счета юридического лица через банковскую систему документооборота.

Если корпоративные деньги растрачены, то их удержат из вашей зарплаты в том же размере, еще и оштрафуют за нарушение порядка подачи отчетов. Это правило распространяется на всех работников компании, в том числе генерального директора.

Как пополнить корпоративную карту

Пополнить корпоративную карту можно только с расчетного счета организации: просто оформите в системе дистанционного банковского обслуживания «Интернет-Клиент» платежное поручение с назначением «Перевод на корпоративную карту». Денег можно зачислять сколько угодно, а потратить — 100 000 рублей в день со всех корпоративных карт. В Банке SIAB это ограничение распространяется в сумме на снятие наличных и безналичные операции.

Наличными через терминал или переводом с другой карты корпоративную карту пополнить нельзя.

Как вернуть деньги с корпоративной карты обратно на расчетный счет

Со счета корпоративной карты на расчетный счет компании перевести деньги нельзя. Однако есть два способа вытащить деньги с карты и вернуть их на расчетный счет.

- Снять наличные и вернуть деньги через бухгалтерию. Там оформят приходный ордер и положат деньги обратно на расчетный счет;

- Закрыть карту и карточный счет — тогда банк переведет деньги на расчетный счет компании.

Как отчитываться в бухгалтерии за покупки и снятие наличных с корпоративной карты

По умолчанию отчитываться нужно в течение 3 рабочих дней со дня:

- истечения срока, на который выдавались деньги;

- возвращения из командировки;

- выхода на работу (например, после отпуска или болезни, если срок выдачи денег попал на этот период).

Руководитель компании может учредить свой порядок отчетности.

Потребуется сдать авансовый отчет, объяснительную и документы, подтверждающие покупки: чеки, квитанции, выписку из банка (для подтверждения онлайн-покупок).

Что будет, если не подать отчет о расходах по карте

Будет штраф, а подотчетную сумму удержат из зарплаты, но в пределах среднемесячного заработка — удерживать больше незаконно. В дальнейшем в выдаче карты недобросовестному сотруднику могут отказать — но это на усмотрение организации.

Резюме о корпоративных картах: плюсы и минусы, по сравнению с наличкой под отчет и чековой книжкой

Сравнение способов выдачи денег с расчетного счета организации

Карточные продукты банков предназначены не только для физических лиц. Юридические лица, индивидуальные предприниматели, могут воспользоваться для своей деятельности корпоративными картами, которые привязываются к расчетному счету.

Как учитываются в бухгалтерском учете карты, необходимые проводки, способы использования продукта, актуальные предложения банков 2019 года.

КК требуется для осуществления операций обычной финансовой деятельности: закупка товаров, производственных запасов, ГСМ, оплата расходов и услуг, представительских расходов и т. д. Это современный способ предоставления денежных средств под отчет, альтернатива использованию чековой книжки.

Применение в расчетах является удобным, они упрощают совершение операций, делают их более мобильными.

Достоинства корпоративных карт:

- уменьшаются операционные расходы: клиенту не требуется снимать средства с расчетного счета, учитывать наличных, осуществлять проводки по выдаче денег под отчет, уменьшаются прочие расходы (за снятие наличных денежных средств через кассу банка);

- возможность пополнения счета через интернет-банкинг, банкоматы;

- возможность контролирования и лимитирования средств, предоставленных работнику: средства на карту, перечисляются в определенной сумме, при совершении операции, клиент оповещается смс-информированием;

- отсутствуют ограничения по лимиту расчетов наличными денежными средствами в сумме 100 т. р.;

- пользоваться продуктом можно круглосуточно;

- возможность совершать операции через интернет;

- получение преимуществ, бонусов от компаний-партнеров банка;

- компания может открыть кредитную карту, когда не хватает собственных оборотных средств.

Операции осуществляются безналичным способом, поэтому обеспечивается их безопасность и защищенность. Пользователи могут использовать карты при нахождении за границей, что освобождает их от открытия валютного счета, или оформления деклараций.

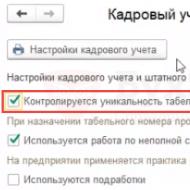

Количество карт, привязанных к одному расчетному счету, определяется банком, а лимит по карточным расчетам устанавливается руководителем компании.

Программы банков

На сегодняшний день, предложения использования КК имеются во в многих банках, поскольку средства на расчетных счетах юридических лиц не страхуются в АСВ, выбирать кредитную организацию следует из самых надежных:

| Банк | Программа |

| Сбербанк | Карта для бизнеса |

| Альфа Банк | Международные корпоративные карты |

| ВТБ | Международные расчетные банковские карты |

| Авангард | Корпоративные карты |

| Промсвязьбанк | Банковские карты для юридических лиц и индивидуальных предпринимателей |

| Россельхозбанк | Корпоративные банковские карты |

1 Сбербанк

Корпоративная карта Сбербанка предоставляет круглосуточный доступ к счету:

Параметры обслуживания:

- первый год обслуживания бесплатный, если клиент подключен к пакету «Легкий старт»;

- неограниченное количество карт к одному расчетному счету;

- стандартное обслуживание 2500р. в год;

- комиссия за внесение средств на карту 0,3%, максимально в день можно пополнять счет на 100 тыс. р.;

- комиссия за снятие 1,4–3%, максимально в день можно снимать 170 тыс. р. с каждой карты, в месяц до 5 млн. р.;

- смс-информирование 60 р./месяц;

- льготный период по корпоративной кредитной карте 50 дней.

Клиент самостоятельно ограничивает лимиты по карточному счету: на снятие наличных, на сумму операций по счету в течение 1 дня и 1 месяца, общий лимит по карте.

2 Альфа Банк

Альфа банк предлагает клиентам воспользоваться международными корпоративными картами:

Предлагается три вида карт:

- Международная корпоративная карта Visa FIFA – клиент участвует в программе лояльности банка FIFA

- Международные корпоративные карты VISA International – чиповая карта с повышенным уровнем безопасности.

- Международные корпоративные карты MasterCard Worldwide

Валюта счета рубли, доллары, евро.

Параметры обслуживания:

- Бесплатный выпуск, стоимость ежемесячного обслуживания 299 р.;

- Карты типа Visa Business Gold являются бесплатными в рамакх любого пакета услуг;

- Опция Альфа Чек – 59 р./месяц;

- Комиссия за снятие наличных по корпоративной карте 1,5%, за внесение наличных 0,4%;

- Дневной лимит на снятие наличных 150–450 тыс. р., в месяц 750–1500 тыс. р. в зависимости от типа карты;

- Количество карт не ограничивается;

- Есть возможность подключить овердрафт, срок задолженности до 60 дней, срок договора до года, если у клиента высокая платежеспособность, ему может быть установлен беспроцентный период до 30 дней, условия кредитования устанавливаются индивидуально.

Контроль за счетом осуществляется из интернет-банка «Альфа-Клиент Онлайн» и мобильного банка «Альфа-Бизнес Мобайл».

3 ВТБ

Кредитная организация предлагает корпоративные карты для упрощения проведения расходов:

Предназначены для среднего бизнеса. Предлагается два пакета карт: Бизнес Классик, Бизнес Золото. Категории карт Business, Gold, Platinum.

Параметры:

- ежемесячное обслуживание от 1200 до 2400 р. в зависимости от класса корпоративной карты;

- количество карт не ограничено, срок действия 2 года;

- возможность автоматического пополнения карточного счета;

- для золотого пакета: услуги консьерж-сервиса, подключение страховых программ;

- комиссия за снятие наличных 1%, лимит на снятие 300–600 тыс. р.;

- максимальная сумма зачисления в день 100 тыс. р. через банкомат.

Бизнес карты являются международными, поэтому привилегии по ним распространяются на заграничные командировки.

4 Банк Авангард

Банк представляет именную корпоративную карту международной платежной системы:

Параметры:

- валюта счета руб.;

- срок действия карты 3 года;

- количество карт к одному счету не ограничивается;

- сумма неснижаемого остатка на счете 10 тыс. р.;

- ежегодная комиссия за осуществление расчетов 600–1000 р.;

- комиссия за выдачу наличных 3–10% в зависимости от суммы;

- комиссия за пополнение счета через банкоматы банка не взимается, в иных случаях 0,3%%

На карту удобно перечислять командировочные и иные расходы, пользоваться ей за границей. Должностные лица могут пользоваться КК с одноразовыми паролями, подписывать документы в интернет-банке, мобильном банке.

5 Промсвязьбанк

Банк предлагает клиентам, имеющим расчетный счет в кампании, бизнес-карты:

Параметры:

- выпуск карты бесплатно;

- срок действия 4 года;

- валюта счета рубли, доллары, евро;

- лимит на снятие наличных 300–500 тыс. р./день, 3–7 млн. р./месяц.;

- лимит на пополнение счета 500 тыс. р./день;

- любые платежи по бизнес-карте 0 рублей.

Картой можно рассчитываться с поставщиками, закупать хозяйственные товары, оплачивать командировочные расходы.

6 Россельхозбанк

Кредитная компания выпускает корпоративные карты для юридических лиц, ИП, лиц, занимающихся индивидуальной трудовой деятельностью:

Валюта счета – рубль. Выпускается два вида карт VISA Business MasterCard Business.

Параметры продукта определяются тарифным планом «Корпоративный»:

- срок действия 1 год;

- обслуживание 2 тыс. р.;

- комиссия за снятие наличных в отделениях банка 1% от суммы, в банкоматах 2%;

- в сутки можно снять 300 тыс. р., в месяц 500 тыс. р.;

- запрещается пополнять счет наличными денежными средствами;

- зачисление на счет осуществляется бесплатно;

- осуществление операций производится бесплатно.

На каждого держателя может быть выпущено не более 1 КК.

Для использования банковской КК в производственной деятельности, компания должна разработать Положение об использовании карт и ознакомить с ним уполномоченных сотрудников под роспись.

В нем устанавливается перечень операций, которые можно осуществлять с помощью карты, должности лиц, которым могут быть предоставлены карты, определяются лимиты, ответственность и т. д.

На основании ст. 9 ФЗ № 402 разрабатываются первичные документы учета:

Перечень операций, которые могут совершаться по банковской карте определяется Положением от эмиссии карт №266-П.

Выдача КК на счетах бухучета не отражается. Учет карт осуществляется через специализированную программу 1С. Номер счета корпоративной карты 55.

Проводки по корпоративным картам:

Списания отражаются проводкой Дт. сч.71 Кт. сч. 55 (по рублевым операциям). Далее с сч. 71 средства списываются по целевому назначению: расчеты с поставщиками, с разными дебиторами и кредиторами, общепроизводственные расходы и т. д.

Поступления средств: Дт. Сч. 55, Кт сч. 51.

Операции по валютным корпоративным картам учитываются на соответствующих счетах бухгалтерского учета.

Как пользоваться корпоративной картой

Корпоративная карта оформляется в том банке, где открыт расчетный счет компании или индивидуального предпринимателя.

Способы открытия:

- Обратиться в представительство кредитной организации по месту обслуживания расчетного счета;

- Написать заявление через интернет-банк.

В заявлении указывается валюта счета, тип карточного продукта, данные на уполномоченное лицо, на кого регистрируется карта.

После принятия банком решения о предоставлении услуги, карты изготавливаются в течение 3–7 дней и передаются клиенту.

При открытии кредитной корпоративной карты или установлении к счету лимита овердрафта, клиент должен представить в банк финансовую отчетность компании, оперативные данные, в зависимости от лимита определиться с обеспечением и т. д. Параметры кредитования определяются банками индивидуально по клиентам.

После получения карт и оформления необходимых документов, они передаются уполномоченным сотрудникам для работы. Список сотрудников утверждается отдельным приказом. Выдача карты сотруднику оформляется актом приема-передачи, подтверждающим факт получения документа.

Ответственность за расходование средств по карте несет ее держатель в пределе установленного лимита. Он обязан своевременно отчитываться о произведенных операциях по счету, в противном случае, расходы по карте могут быть удержаны у него из заработной платы. Порядок отчета, сроки, форма, определяется руководством предприятия или индивидуальным предпринимателем.

Для учета движения корпоративных карт на предприятии должен быть заведен Журнал. В нем производятся записи о выдаче и возврате карт работником под роспись.

Ответы на вопросы

Можно ли пополнять счет корпоративной карты с карточного счета физического лица в Сбербанке?

Такая услуга кредитной организацией не предоставляется.

Как отказаться от корпоративной карты?

Если компания не желает пользоваться услугой, уполномоченный сотрудник долен предоставить в банк заявление о прекращении ее действия.

В заявлении указывается: количество карт, номер договора на обслуживание, номер расчетного счета, реквизиты карты, Ф.И.О. держателей.

Что делать при утрате корпоративной карты?

Если корпоративная карта утеряна или украдена, ее следует быстро заблокировать. Это делается через мобильный банк, по звонку на горячую линию Центра поддержки клиентов. После блокировки, клиент должен прийти в банк и написать заявление с причиной блокировки. Карта будет перевыпущена за отдельную плату.

Заключение

Банковские корпоративные карты в скором будущем полностью заменят чековые книжки. Соответствующие поправки в бухгалтерский учет вносятся на законодательном уровне. Кредитным организациям будет удобно контролировать расходование средств клиентами, существующие лимиты на снятие денег ограничат использование наличных средств при расчетах между организациями.

Компании получат удобный инструмент для осуществления операций, однако могут возникнуть трудности в связи отсутствием достаточного количества устройств самообслуживания, возможностью блокировки карты, а также тем, что пока еще карты не везде принимаются для расчетов.

1) получение наличных денежных средств в валюте Российской Федерации для осуществления расчетов на территории Российской Федерации в соответствии с порядком, установленным Банком России, связанных с хозяйственной деятельностью юридического лица на территории Российской Федерации, а также для оплаты расходов, связанных с командированием работников соответствующих юридических лиц в пределах Российской Федерации, в валюте Российской Федерации;

2) безналичная оплата расходов в валюте Российской Федерации, связанных с командированием работников соответствующих юридических лиц, в пределах Российской Федерации;

3) безналичные операции на территории Российской Федерации, связанные с основной деятельностью юридического лица, в валюте Российской Федерации;

4) безналичные операции на территории Российской Федерации, связанные с хозяйственной деятельностью юридического лица, в валюте Российской Федерации;

5) безналичная оплата в валюте Российской Федерации расходов представительского характера на территории Российской Федерации;

6) безналичная оплата расходов, связанных с командированием работников соответствующих юридических лиц в иностранные государства, в иностранной валюте;

7) безналичная оплата расходов представительского характера в иностранной валюте за пределами Российской Федерации;

8) получение наличных денежных средств в иностранной валюте за пределами Российской Федерации для оплаты расходов, связанных с командированием работников соответствующих юридических лиц в иностранные государства.

При совершении операций, указанных в подпунктах 1 - 5 настоящего пункта, в валюте Российской Федерации допускается списание средств со счетов юридических лиц - резидентов в иностранной валюте.

В случаях, когда расчеты в иностранной валюте разрешены юридическим лицам валютным законодательством, при совершении операций в иностранной валюте, указанных в подпунктах 6 - 8 настоящего пункта, допускается списание средств со счетов юридических лиц - резидентов в валюте Российской Федерации. В этом случае иностранная валюта, приобретаемая эмитентом за счет средств рублевых счетов клиента для последующего осуществления расчетов по операциям, совершенным в иностранной валюте, не зачисляется на текущий валютный счет клиента - владельца рублевого счета.

Средства, списанные со счета юридического лица в результате совершения операций, указанных в подпунктах 1, 2, 4 - 8 настоящего пункта, считаются выданными юридическим лицом под отчет держателю корпоративной карты. Возврат неизрасходованных средств осуществляется в соответствии с действующим законодательством».

· получать наличные российские рубли для расчетов на территории Российской Федерации, связанных с хозяйственной деятельностью юридического лица на территории нашей страны, а также для оплаты расходов, связанных с командировками работников по России;

· получать наличную иностранную валюту за пределами Российской Федерации для оплаты расходов по загранкомандировкам;

· осуществлять безналичную оплату расходов в российских рублях, связанных с командированием работников в пределах Российской Федерации, и в иностранной валюте - по командировкам за рубеж;

· осуществлять безналичные операции на территории Российской Федерации, связанные с основной деятельностью юридического лица, в российских рублях;

· осуществлять безналичную оплату в российских рублях расходов представительского характера на территории Российской Федерации и в иностранной валюте - за пределами России.

Отметим, что наиболее часто организации используют пластиковые карты для оплаты именно представительских и командировочных расходов. Особенно сильно оценить удобство использования банковских карт можно при направлении сотрудников в служебные командировки за границу. Причем это выгодно и физическим лицам, выезжающим за рубеж (не нужно везти с собой наличные, кроме того, значительно экономится время на оформление командировки) и организациям, так как отпадает необходимость в открытии валютного счета для приобретения наличной валюты. В соответствии с Положением №23-П, при списании со счета клиента средств в российских рублях для оплаты расходов в иностранной валюте, иностранная валюта, приобретаемая банком – эмитентом за счет рублевых счетов клиента, не зачисляется на его текущий валютный счет.

Обратите внимание!

Средства, списанные со счета юридического лица в результате совершения операций, указанных в подпунктах 1, 2, 4 – 8 пункта 4.6 Положения №23-П, считаются выданными юридическим лицом под отчет держателю корпоративной карты. Возврат неизрасходованных средств осуществляется в соответствии с действующим законодательством.

Сумма вознаграждения, которую банк взимает за обслуживание специального карточного счета, в бухгалтерском учете организации в соответствии с пунктом 11 ПБУ 10/99 «Расходы организации», утвержденным Приказом Минфина Российской Федерации от 6 мая 1999 года №33н «Об утверждении Положения по бухгалтерскому учету «Расходы организации» ПБУ 10/99» (далее - ПБУ 10/99), является операционными расходами и учитывается по дебету счета 91.2 «Прочие расходы». В налоговом учете суммы вознаграждения, удержанные банком за обслуживание специального карточного счета, учитываются при налогообложении прибыли в полном объеме в соответствии с НК РФ.

Нужно отметить, что большое значение имеет правильная организация аналитического учета по субсчету «Специальный карточный счет».

Аналитический учет по данному субсчету должен быть организован в разрезе конкретных карточных счетов, открытых в том или ином банке. Кроме того, на аналитику существенно влияют условия выпуска и использования корпоративных карт, предлагаемых банком. Так, например, при заключении договора с банком, банк выдвигает условие о наличии на счете организации неснижаемого остатка (страхового депозита, который может быть использован для расчетов в исключительных случаях на покрытие превышения платежного лимита). Будет целесообразно использовать субсчета второго порядка «Специальный карточный счет – неснижаемый остаток» и «Специальный карточный счет - платежный лимит».

Обратите внимание!

Рассмотрим на примере, каким образом в учете организации отражаются операции с использованием расчетной корпоративной карты.

В данном примере расходы на проведение официального обеда в ресторане представляют собой организации, которые в соответствии с пунктом 5 ПБУ 10/99 являются расходами по обычным видам деятельности. В бухгалтерском учете торговых организаций представительские расходы учитываются в составе издержек обращения с отражением их по счету 44 «Расходы на продажу» .

Основанием для признания представительских расходов в данном примере являются расчетные документы, выданные рестораном.

Для исчисления налога на прибыль представительские расходы, связанные с официальным приемом и обслуживанием представителей других организаций, участвующих в переговорах в целях установления сотрудничества, учитываются в составе прочих расходов, связанных с производством и реализацией НК РФ). Напомним, что в целях налогового учета представительские расходы подлежат нормированию. Согласно НК РФ представительские расходы в течение отчетного (налогового) периода включаются в состав прочих расходов в размере, не превышающем 4 % от расходов налогоплательщика на оплату труда за этот отчетный (налоговый) период. В рассматриваемом примере за отчетный период (6 месяцев) организация может учесть в составе прочих расходов представительские расходы в сумме 32 000 рублей (800 000 х 4%). Следовательно, если у организации не было других представительских расходов, то оплата официального обеда в ресторане может быть учтена для целей налогообложения прибыли в данном отчетном периоде в полной сумме.

Сумма НДС, уплаченная ресторану, может быть принята к вычету в полном объеме на основании НК РФ после списания денежных средств с расчетного счета организации и при наличии счета-фактуры, выданного рестораном НК РФ).

В бухгалтерском учете организация отразит это следующими бухгалтерскими проводками:

| Корреспонденция счетов | Сумма, рублей | ||

| Дебет | Кредит |

||

| Выдана под отчет работнику организации расчетная корпоративная карта для оплаты представительских расходов. |

|||

| Расчетная корпоративная карта возвращена подотчетным лицом |

|||

| Отражено получение наличных денежных средств |

|||

| Отражены расходы на проведение официального обеда в ресторане |

|||

| Отражена сумма НДС со стоимости официального обеда |

|||

| Списаны денежные средства со специального карточного счета на основании выписки банка |

|||

| Принят к вычету НДС с услуг ресторана. |

|||

Обратите внимание!

В том случае, если величина представительских расходов превышает норматив, установленный налоговым законодательством, то в целях налогообложения организация в качестве расходов может принять только нормируемую величину представительских расходов.

Суммы «входного» налога на добавленную стоимость по нормируемым расходам принимаются к вычету в размере, соответствующему указанным нормам. Такое положение установлено НК РФ.

Обратите внимание!

Использование организацией счета 57 «Переводы в пути» обусловлено тем, что слипы и квитанции поступают в бухгалтерию и обрабатываются до получения выписки по специальному карточному счету, подтверждающему факт списания денежных средств со счета юридического лица.

Мы уже обращали внимание на то обстоятельство, что денежные средства, списанные со счета юридического лица по операциям подпунктов 1, 2, 4 – 8 пункта 4.6 Положения №23-П, считаются выданными под отчет держателю корпоративной карты. Кроме того, держатель карты может использовать платежную карту и непосредственно для снятия наличных денег. Такая операция в бухгалтерском учете отражается следующим образом:

Используя в своей деятельности заемные средства организация заемщик должна руководствоваться Приказом Минфина Российской Федерации от 2 августа 2001 года №60н «Об утверждении положения по бухгалтерскому учету «Учет займов и кредитов и затрат по их обслуживанию» ПБУ 15/01». В соответствии с пунктами 16 и 17 указанного документа:

«16. Начисление процентов по полученным займам и кредитам организация производит в соответствии с порядком, установленным в договоре займа и (или) кредитном договоре.

17. Задолженность по полученным займам и кредитам показывается с учетом причитающихся на конец отчетного периода к уплате процентов согласно условиям договоров».

В бухгалтерском учете организации-заемщика, сумма процентов, начисленных за пользование заемными средствами, включается в состав операционных расходов (на основании пункта 11 ПБУ 10/99) и отражается на счете 91 «Прочие доходы и расходы» .

Обратите внимание!

Налоговое законодательство относит сумму процентов по долговым обязательствам любого вида к внереализационным расходам НК РФ). Причем глава 25 «Налог на прибыль организаций» предусматривает специальный порядок отнесения процентов по долговым обязательствам к расходам, учитываемым в целях налогообложения, который установлен НК РФ.

Предельная величина процентов, признаваемых расходом, принимается: либо равной ставке рефинансирования ЦБ РФ, увеличенной в 1,1 раза – при оформлении долгового обязательства в рублях и 15% - по долговым обязательствам в иностранной валюте, либо равной величине полученной по долговым обязательствам на сопоставимых условиях.

Возврат полученного кредита и уплата начисленных процентов отражается по кредиту счетов учета денежных средств в корреспонденции со счетом ().

Пример.

Торговая организация в январе заключила договор с банком-эмитентом на получение и обслуживание кредитной корпоративной карты. Банк-эмитент в соответствии с договором предоставил кредит на сумму 224 200 рублей сроком на 4 месяца по ставке 16 %. Организация рассчиталась за товары, предназначенные для перепродажи с использованием данной кредитной корпоративной карты.

Перечислена банку сумма заемных средств

В рассмотренном примере банк-эмитент в соответствии с условиями договора изначально перечислил сумму кредита на специальный карточный счет клиента. Однако это не единственный вариант, который позволяет рассчитаться заемными средствами с помощью кредитной корпоративной карты.

Гражданское законодательство допускает ситуацию, когда в соответствии с договором банковского счета банк осуществляет платежи клиента, несмотря на отсутствие денежных средств на расчетном счете, то есть производится краткосрочное кредитование счета (статья 850 ГК РФ). Такой вид кредита называется овердрафтом. Овердрафт может возникнуть, если банк финансирует расчеты с использованием кредитной карты, проводя операции, превышающие платежный лимит клиента.

При расчетах с использованием кредитных корпоративных карт следует различать как предусмотренный овердрафт, так и не предусмотренный.

Если стороны при заключении договора на выдачу и обслуживание кредитной карты предусмотрели возможность овердрафта, условия его предоставления, сроки погашения и проценты, то такой овердрафт считается предусмотренным.

Выявляется он, как правило, при получении выписки из банка. Так как овердрафт - вид краткосрочного кредита, то отражение его в учете производится с помощью счета . Получив выписку из банка, и выявив овердрафт, бухгалтер должен его отразить в учете. Датой возникновения овердрафта считается дата, когда банк осуществил оплату за счет своих собственных средств. При этом в учете делается проводка:

Дебет 55 «Специальные счета в банках» субсчет «Специальный карточный счет» Кредит 66 «Расчеты по краткосрочным кредитам и займам» . Проценты, начисляемые по предусмотренному овердрафту, являются процентами за пользование заемными средствами и учитываются в обычном порядке.

Однако, если, заключая договор на выдачу и обслуживание кредитной корпоративной карты, стороны не предусмотрели возможность краткосрочного кредитования при превышении платежного лимита карты, то в случае превышения платежного лимита возникает так называемый непредусмотренный овердрафт. В этом случае, банк вправе требовать с организации, допустившей непредусмотренный овердрафт, возмещение своих расходов и сумму процентов за пользование чужими средствами (статья 1017 ГК РФ). Начисление процентов за пользование чужими средствами производится в соответствии с требованиями статьи 395 ГК РФ. В соответствии с требованиями гражданского законодательства проценты за пользование неосновательно полученными денежными средствами исчисляются с момента, когда организация узнала о неосновательности их получения. То есть в момент получения выписки по счету, в которой будет отражен перерасход средств.

Более подробно с вопросами, касающимися учета и налогообложения операций осуществляемых с использованием пластиковых карт, Вы можете познакомиться в книге ЗАО «BKR Интерком-Аудит» «Расчеты с использованием пластиковых карт».